- [2014.12.12]

- LCCの飛行機に乗りました。

LCCの飛行機に乗りました。

初めて乗りました。

LCCっていうのは、格安航空会社のことを指すんですね。ふむふむ。

安いとは聞いていましたが、正直ビックリしましたね。

広島・成田間で、片道6,000円もしない。。。

値段を聞いた時には、反射的に「ハァ?!」って声が出ました。

そのあと少しして、怖くなりました。。。ジワジワと。。。

最初は新幹線で調べていたのですが、それよりもはるかに安いじゃないですか。

安いのは嬉しいことですが、ここまで安くなくたっていいじゃないか!、とも思いました。

実は、、、私は高い所があまり好きではありません。

遊園地とか行っても、ソフトクリームを片手に角の生えた馬にまたがってグルグル回って終了です。

そんな私にですよ、「6000円です!快適な空の旅を!」とか言われましても。

そして乗った結果・・・

快適でした。

手のひらに汗はかきましたが、これは10万円の飛行機に乗ったってかく汗です。

私の責任です。

もっと広い席もあるとのことでしたが、私の席は少し足元が狭いかな?くらいで、他には特に違和感はありませんでした。

もちろんLCCではない飛行機の方が利便性が高いとかあるんだとは思いますが、これはこれで値段と比較するととても良いですね♪

にしてもですよ、安すぎないですか?・・・

中田裕介

- [2014.12.12]

- やればやるほど訳が分からん

覚えたのは中学2年生のころ、師匠は同級のS君でした。今年の6月から50年ぶりに再開して、教室に通ったり、妻があきれるほど暇さえあれば勉強しています。で今の心境が「やればやるほど訳が分からん」ということです。囲碁です。

初段くらいはあるといわれていますが、もう少し強くなりたいと思って努力しているのですが、結果がなかなか出ません。当然です。

上達の道は何事も同じなのでしょうが、楽な道などなく、地道に実戦経験を積み上げていく、あきらめない、予習復習をしていくしかありません。幸運なことに、友人のK君のおかげでとてもよい先生の指導を受けることができています。しかし今のところは先生に申し訳ないくらいに進歩していません。やればやるほど訳が分からんです。

半年やそこらで結果を求めるのは図々しいのは十分承知はしていても、ほんとうに上達の道は厳しいです。よつばの企業理念のひとつに「未完成であること・・・よりよくなることの努力を惜しみません」を掲げていますが、63才の初冬まだまだ発展途上です。

- [2014.12.08]

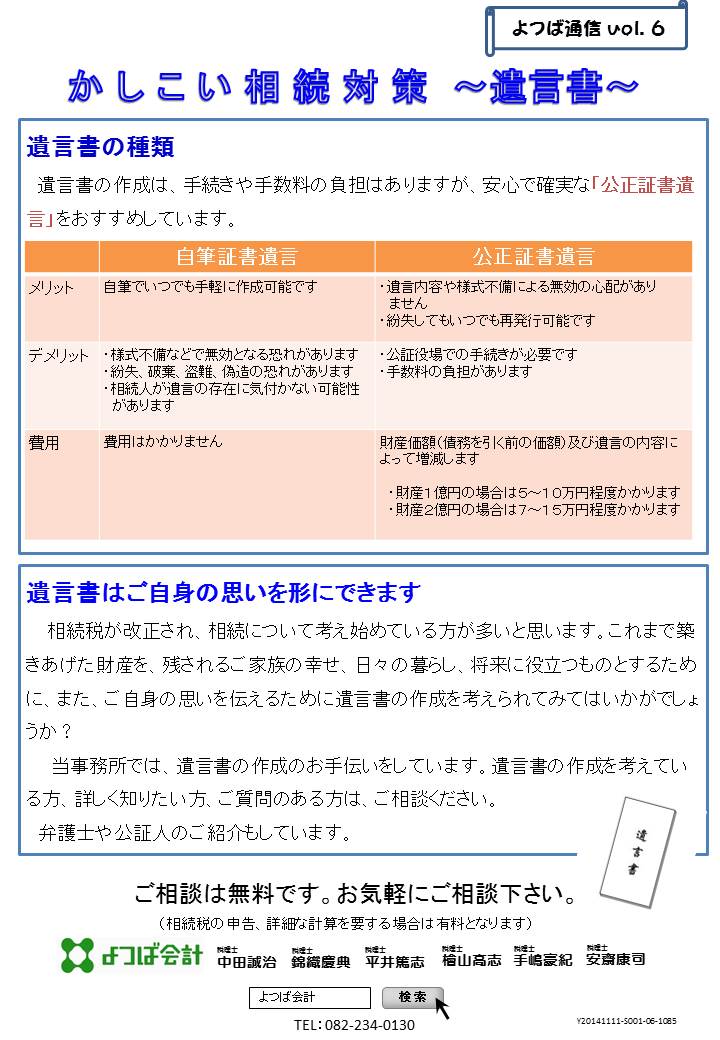

- よつば通信vol.6

- [2014.11.20]

- よつば通信vol.5

- [2014.10.21]

- よつば通信vol.4

- [2014.10.10]

- 社員旅行

よつば会計の武田です。

先週末に社員旅行で大阪に行ってきました。

日帰りでシルク・ドゥ・ソレイユの鑑賞です。

シルク・ドゥ・ソレイユについては、サーカスみたいなものかな、というイメージしか持っていませんでしたが、おおむね合っていました。

より芸術的で華やかなサーカスといった感じです。

今回の「オーヴォ」というショーは一応ストーリーらしきものがあるようですが、虫が主人公であるためか人語をあまり話さなかったので、雰囲気だけ味わう程度でした。

もしかしたらピングー語で話していたのかもしれません。虫なのに。

ショーの中で一番素晴らしかったのはサーカスの華・空中ブランコ。下にネットが張ってあっても、あれだけの高さがあるとハラハラします。

しかし団員の方は大変ですね・・・あんな精神的・肉体的にハードなことを1日2公演・数か月も続けるなんて。

それとも舞台で主役俳優が2人いる場合のように、演じる団員も交代制だったりするんでしょうか。

日帰り

旅行とはいえ、自由時間も2時間ほどありました。

摂津国一宮・住吉大社の見学でも行こうかと思いましたが、大阪は不案内なうえ、2時間で行って帰り、さらに次の集合場所までたどり着くのが難しそうだったので断念・・・。

地下鉄を乗り継いで通天閣に行きました。

通天閣は高さが東京タワーの3分の1ほどなのですが、基部が鉄骨造りでどっしりしているため、間近でみるとなかなか大きかったです。

帰りに5階の展望台から2階まで下りていく間、順路を歩くと自然とお土産屋の中を通るようになっていて「考えられた造作になっている」などと思っていました。

来年以降どうなるか分かりませんが、また自由時間のある旅行ができるようなら、もう少し計画を練って望みたいところです。

- [2014.10.02]

- 予期せぬ

広島は災害が少ないと思って無関心になっていたところに、思わぬ水害が安佐南区を襲いました。

かつて休火山と思われていた御嶽山は、2008年に噴火警戒レベル1と噴火予報が出されていた。まさかの噴火で、多くの命が失われました。(富士山は噴火警戒レベル1です)

砂防ダムの設置の遅れ、噴石避難所が少ないとか、やっておいたら良いのは分かっていてもなかなかできないのが現状です。

私をはじめ、自分の周りには沢山のリスクが存在すると改めて確信しました。気付いたこと、気がかりなことに取組んでいく姿勢が大切に思えます。

ケセラセラ・レットイットビーも生き方ですが、手を打っておけば良いことが沢山ありそうです。それから気楽に生きましょう。

- [2014.09.29]

- 食欲の秋・・・ということで

よつば会計森下です。

あっという間に9月も終わろうとしています。めっきり秋らしくなってきましたね。

秋といえば・・・、芸術の秋・食欲の秋・スポーツの秋。

ここはやっぱり、食欲の秋でしょう

ということで、おいしいおそばを食べに、北広島町に行ってきました。

ご存知の方も多いと思いますが、ここにはそば打ち名人の高橋名人(ファミコン名人じゃないです)のお店「達磨 雪花山房(だるま せっかさんぼう)があります。

営業日が不定期で、9月は営業日が3日間しかない、この日を逃すわけにはいかないと、車を走らせました

以前、福屋広島駅前店のイベントに出店されたときに行ったのですが、4時間待ちという人気ぶりに食べることをあきらめたので、ずっと行きたいと思っていました。

NHKの番組(プロフェッショナル 仕事の流儀)に出られて以降、さらにすごい人気です。

自宅から車を走らせること約1時間。

こんなに近かったのねと驚きながら、現地には9時半に到着しました。

その日は、9時半に開店していました。が、待っている人がすでに約50人。

名前を書いて待ちました。

結局、10時半頃にはそばを食べることができました。

私の持っているそばのイメージとは大きく違うものでした。

まずはつゆにつけずに食べてみました。そばってこんな味なんだ とびっくり。

とびっくり。

結局2皿食べました。ずるるるっと、あっという間に完食です。

つゆは鰹節のしっかりとした味で最後のそば湯も本当においしかったです。

けれど一番驚いたのは、提供される「お水」でした。

とろっとしていて口当たりがやさしく、こんなお水初めてでした。こんなお水で作るからこそ、お蕎麦も絶品なのだと妙に納得しました。

お店を出るころには、外には100人くらい人がいました。

駐車場をみると、広島ナンバーだけではなく、大阪や兵庫、山口や岡山などなど県外ナンバーも多くみられました。

残念なことに、高橋名人は来年は大分に移り住むとのことで、広島でこのおそばを食べれるのももう少し。

広島にいらっしゃる間にもう一度訪問したいと思います。

- [2014.09.05]

- 一時払い終身保険

税理士の手嶋です。

相続税対策において、生命保険金の非課税枠の活用は良く知られています。

「生命保険金等の非課税限度額=法定相続人の数×500万円」ですね。

具体的には、配偶者と子供2人なら法定相続人は3人になり、1500万円までの生命保険金に

相続税は課税されないことになります。

このような非課税の取り扱いがあっても、年齢や健康状態に問題があれば生命保険に加入することが

できませんが、最近は少し事情が変わってきたようです。

それが一時払い終身保険の加入条件の緩和です。

一時払い終身保険はその名の通り、保険料を一時払いし、生涯の死亡保障を確保する保険です。

例えば、保険料1500万円を支払い、死亡保険金1500万円受け取る保険です。

この保険自体は以前からあるのですが、加入年齢がせいぜい80才台まででした。

それがいまは保険会社によっては95才まで加入年齢が引き上げられているものがあります。

この保険は、利回りが低いため受取保険金はあまり増えない商品がほとんどです。

また契約時にまとまった保険料を支払うため資金にある程度余裕が必要ですが、

健康状態の告知や医師の診査が不要です。ということは、いつでも入れます。

仮に1500万円を定期預金にした場合には、まるまる相続税が課税されますが、

死亡保険金として受け取れば上記の生命保険金の非課税が利用できます。

生命保険金の非課税枠が残っていて、資金に余裕があり、他の保険には

入れない場合には検討の余地があります。

経済的な実態がほとんど同じでも定期預金か生命保険金かで課税の在り方が違います。

生命保険金の非課税については「高所得者の節税目的の利用が少なくない。」と

会計検査院から指摘を受け、法改正の動きも以前ありました。

今後の税制がどうなるかはわかりませんが、いまのところは節税になります。

それにしても95才には驚いた・・・。

- [2014.08.19]

- 法人税率の引下げについて

税理士の檜山です。

安倍内閣は法人税の実効税率を来年度からの数年間で20%台へ引下げを目指すようです。法人税を下げることで、企業の内部留保の確保、経済成長の加速、外国企業の誘致が主な狙いです。

しかし、現実には法人税の税率軽減による恩恵は薄いように思います。日本で税務申告を行っている法人のうち70%超は赤字で、法人税を支払っていません。30%弱の法人だけが軽減の恩恵を受けるだけです。

また税収が不足している昨今で税率の引き下げを行っただけでは国の資金は確保することができません。税率引き下げと併せて、優遇税制等の見直しが検討されています。

① 欠損金の繰越控除制度の見直し

② 減価償却制度の見直し

③ 中小法人課税の見直し

④ 地方税損金不算入の見直し

⑤ 地方税均等割の見直し

企業によっては、税率は下がったのに法人税が増えたなどのケースが出てくるかもしれません。

今後の動向に注意が必要です。

- 2026年1月(2)

- 2025年12月(3)

- 2025年11月(3)

- 2025年10月(3)

- 2025年9月(2)

- 2025年8月(2)

- 2025年7月(3)

- 2025年6月(4)

- 2025年5月(2)

- 2025年4月(3)

- 2025年1月(1)

- 2024年12月(4)

- 2024年11月(2)

- 2024年10月(4)

- 2024年9月(3)

- 2024年8月(4)

- 2024年7月(3)

- 2024年6月(2)

- 2024年5月(3)

- 2024年4月(3)

- 2023年12月(4)

- 2023年11月(3)

- 2023年10月(3)

- 2023年9月(2)

- 2023年8月(4)

- 2023年7月(3)

- 2023年6月(3)

- 2023年5月(3)

- 2023年4月(4)

- 2023年3月(1)

- 2023年1月(1)

- 2022年12月(5)

- 2022年11月(3)

- 2022年10月(2)

- 2022年9月(2)

- 2022年8月(4)

- 2022年7月(5)

- 2022年6月(4)

- 2022年5月(3)

- 2022年4月(2)

- 2022年3月(1)

- 2022年1月(3)

- 2021年12月(4)

- 2021年11月(2)

- 2021年10月(4)

- 2021年9月(2)

- 2021年8月(5)

- 2021年7月(2)

- 2021年6月(4)

- 2021年5月(3)

- 2021年4月(3)

- 2021年3月(1)

- 2020年12月(4)

- 2020年11月(2)

- 2020年10月(1)

- 2020年9月(3)

- 2020年8月(4)

- 2020年7月(3)

- 2020年6月(4)

- 2020年5月(4)

- 2020年4月(2)

- 2020年3月(1)

- 2020年2月(1)

- 2020年1月(3)

- 2019年12月(5)

- 2019年11月(2)

- 2019年10月(3)

- 2019年9月(5)

- 2019年8月(4)

- 2019年7月(3)

- 2019年6月(3)

- 2019年5月(2)

- 2019年4月(4)

- 2019年3月(1)

- 2019年2月(1)

- 2019年1月(1)

- 2018年12月(3)

- 2018年11月(2)

- 2018年10月(4)

- 2018年9月(2)

- 2018年8月(5)

- 2018年7月(4)

- 2018年6月(6)

- 2018年5月(2)

- 2018年4月(2)

- 2018年3月(1)

- 2018年2月(1)

- 2018年1月(4)

- 2017年12月(3)

- 2017年11月(2)

- 2017年10月(2)

- 2017年9月(3)

- 2017年8月(2)

- 2017年7月(2)

- 2017年6月(2)

- 2017年5月(2)

- 2017年4月(2)

- 2017年3月(2)

- 2017年2月(2)

- 2017年1月(2)

- 2016年12月(4)

- 2016年11月(2)

- 2016年10月(2)

- 2016年9月(2)

- 2016年8月(4)

- 2016年7月(2)

- 2016年5月(1)

- 2016年4月(1)

- 2016年3月(1)

- 2016年2月(1)

- 2016年1月(2)

- 2015年11月(3)

- 2015年10月(3)

- 2015年9月(3)

- 2015年8月(1)

- 2015年7月(2)

- 2015年6月(4)

- 2015年5月(2)

- 2015年4月(3)

- 2015年3月(2)

- 2015年2月(2)

- 2015年1月(4)

- 2014年12月(3)

- 2014年11月(1)

- 2014年10月(3)

- 2014年9月(2)

- 2014年8月(3)

- 2014年7月(1)

- 2014年6月(2)

- 2014年5月(1)

- 2014年4月(2)

- 2014年3月(3)

- 2014年2月(2)

- 2014年1月(1)

- 2013年12月(2)

- 2013年11月(3)

- 2013年10月(4)

- 2013年9月(4)

- 2013年8月(7)

- 2013年7月(9)

- 2013年6月(6)

- 2013年5月(4)

- 2013年4月(5)

- 2013年3月(7)

- 2013年2月(2)

- 2013年1月(4)

- 2012年12月(4)

- 2012年11月(5)

- 2012年10月(8)

- 2012年9月(8)

- 2012年8月(4)

- 2012年7月(6)

- 2012年6月(2)

- 2012年5月(1)

- 2012年4月(1)

- 2012年3月(2)

- 2012年2月(2)

- 2012年1月(1)

- 2011年12月(1)

- 2011年11月(1)

- 2011年10月(1)

- 2011年8月(2)

- 2011年1月(1)

- 2010年11月(1)