- [2017.11.22]

- よつば通信 Vol.18 かしこい相続対策~名義預金の基礎知識~

前回のよつば通信でお伝えした通り、税務調査で申告漏れが指摘される財産の80%は金融資産です。そのほとんどが家族名義となっている預金や保険契約です。どういったものが相続税の対象となるかポイントを見ていきましょう。

◆名義預金とは?

家族名義の預金の中に被相続人の財産として相続税がかかるものがあります。いわゆる名義預金と呼ばれるものです。

◆名義預金に時効はありません

税務的に名義預金と判定される預金については、そもそも贈与が成立していないので時効はありません。贈与が成立していれば贈与税の時効6年(故意や偽装仮装の場合は7年)が適用されます。

◆名義預金と判定されないためのポイント

贈与の事実を明確にする(客観的な証拠を残す)

贈与契約書を作成する

贈与税の申告をする

銀行振込みで贈与する

贈与を受けた者が管理する

通帳・証書・印鑑は贈与を受けた者が管理する

未成年者は成人するまでその親権者が管理する

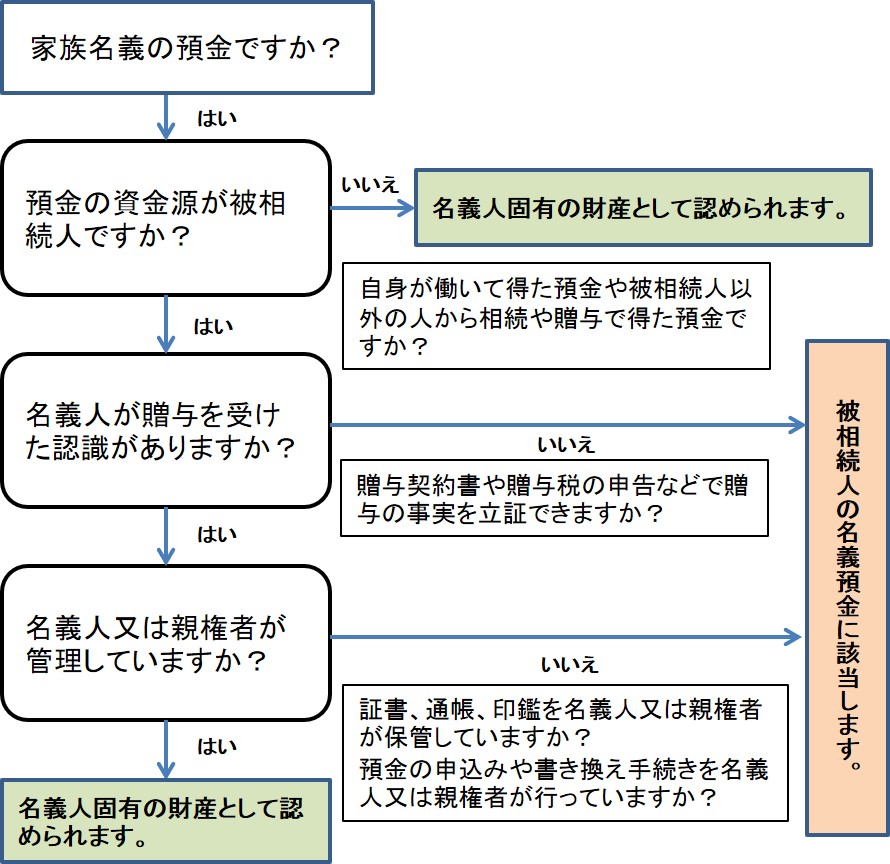

◆名義預金の判断フローチャート

妻や子・孫の名義に預金を移した場合、税務上認められないケースが多くあります。上表にありますように、「預金形成の原資」・「贈与の事実」・「管理運用の実態」によって総合的に判断されますので、預金を動かす場合には注意が必要です。

※掲載の情報については、2017年11月22日現在のものです。